Ökosoziale Steuerreform

Eckpunkte der ökosozialen Steuerreform - Ausgewählte Änderungen Ökologisierung

Neben zahlreichen Entlastungmaßnahmen für Unternehmen und die Beschäftigten bringt das ökosoziale Steuerreformgesetz 2022 auch eine Ökologisierung durch eine nationale CO2-Bepreisung (Nationales Emissionszertifikatehandelsgesetz). Diese zusätzliche Bepreisung der Energie wird für viele Unternehmen unserer Branche zu Kostensteigerungen führen.

In dem nachfolgenden Artikel gibt der FMTI eine Übersicht, über die wichtigsten Punkte welche durch die Einführung einer nationalen CO2-Bepreisung („CO2-Steuer“) auf die Unternehmen zukommen werden.

- Nationales Emissionszertifikatehandelsgesetz NEHG 2022

- Gleichzeitige Einführung von Entlastungsmaßnahmen zur Abfederung von Mehrbelastungen

- Klimabonus für natürliche Personen

- Carbon Leakage sowie Härtefallregelung für Unternehmen Ausweitung Steuerbefreiung für Eigenstrom aus erneuerbaren Energiequellen (ElAbgG) Sonderausgaben für thermisch-energetische Sanierung und Heizkesseltausch (§ 18 EStG)

Eckpunkte Nationale CO2 Steuer

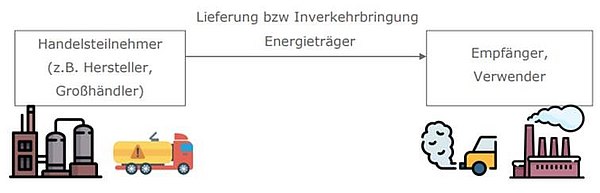

Die Emissionszertifikate sind von Unternehmen zu kaufen, welche die Energieträger in den Verkehr bringen (Handelsteilnehmer). Basierend auf den Energieabgaben findet eine Initialbefüllung des Emissionszertifikatehandelsregisters mit den betreffenden Unternehmen statt und es ist keine gesonderte Registrierung notwendig.

Quelle: Emissionszertifikate - Handelsgesetz (NEHG 2022) - WKO

Für bestimmte Energieträger wird der CO2 -Ausstoß ermittelt, welcher sich bei Inverkehrbringen dieser Energieträger ergibt

- - Benzin

- Diesel (Gasöl)

- Heizöl

- Erdgas / Flüssiggas

- Kohle

- Kerosin

- VO-Ermächtigung zur Ausdehnung auf weitere Energieträger (zB synthetische und chemische Stoffe

- Für diesen CO2 - Ausstoß müssen die Handelsteilnehmer nationale Emissionszertifikate erwerben

- Mit dem Kauf dieser Emissionszertifikate erhält der Handelsteilnehmer das Recht, diese Energieträger in Verkehr zu bringen („CO2 -Steuer“)

- Gesetzliche Grundlage ist das Nationale Emissionszertifikatehandelsgesetz 2022

- Ziel Reduktion Treibhausgasemissionen

Nationale CO2 -Steuer – Stufenweise Umsetzung

Fixpreisphase - Start im Juli 2022

- Einführungsphase von 1.7.2022 bis 31.12.2023

- Übergangsphase geplant von 1.1.2024 bis 31.12.2025

- In diesen beiden Phasen sind Emissionszertifikate nicht frei handelbar, sondern bestehen Fixpreise (für Ausgabe/Rücknahme) und gelten diese für 1 Jahr

- Start bei 30 Euro pro Tonne CO2 im Juli 2022 und stufenweise Erhöhung auf 55 Euro pro Tonne im Jahr 2025

Marktphase - ab 2026

- Geplant ab dem 1.1.2026

- Emissionszertifikate sind frei handelbar

- Preis bestimmt sich nach Angebot und Nachfrage (aktueller Preis für ein Zertifikat EU-ETS ca 87 Euro per 25.1.2022)

Höhe CO2 –Steuer

Zusätzliche Implementierung Preisstabilitätsmechanismus abhängig von Entwicklung Energiepreisindex für private Haushalte

Soweit sich Energiepreisindex um mehr als 12,5% erhöht, wird Erhöhungsbetrag des Ausgabewerts für nachfolgendes Jahr um 50 Prozent reduziert

- Beobachtungszeitraum sind die ersten drei Quartale des jeweiligen Kalenderjahres

- zB Erhöhung Energiepreis in ersten drei Quartalen 2023 um 14,7% im Vergleich zu Vorjahr

- Ausgabewert für 2024 dann nur EUR 40 und nicht EUR 45

Beispiel:

- Angabe von standardisierten Emissionsfaktoren im NEHG

- Diesel 2,5 kg CO2 / Liter

- 1 Tonne CO2 = 400 Liter = 30 Euro Mehrbelastung für 2022

- Kostenauswirkung pro Liter Diesel (netto ohne USt) — 2022 (30 Euro pro Tonne CO2 ) = 7,5 Cent — 2025 (55 Euro pro Tonne CO2 ) = 13,75 Cent

Einrichtung eines nationalen Emissionszertifikatehandelsregisters (Ausgabe, Handel und Abgabe von Zertifikaten erfolgt über dieses Register)

Jeder Handelsteilnehmer hat ab dieser Phase bzw Einrichtung des Registers einen Überwachungsplan vorzulegen

- Darstellung wie der Handelsteilnehmer die ihm zurechenbaren Treibhausgasemissionen ermittelt

- Behörde hat Überwachungsplan zu prüfen und mit Bescheid zu genehmigen

- Nähere Details sollen in einer Verordnung geregelt werden

Treibhausgase sind vom Handelsteilnehmer bis zum 30.6. des Folgejahres zu melden („Treibhausgasemissionsbericht“)

- Zusätzlich Prüfgutachten einer unabhängigen Prüfeinrichtung erforderlich

- Prüfung der Treibhausgasemissionen

Nationale CO2 -Steuer – Entlastungsmaßnahmen

Handelsteilnehmer / Inverkehrbringer werden Kosten für Zertifikate im Rahmen des Verkaufspreises für die Energieträger an die Käufer überwälzen

Betroffene Käufer / Unternehmen sollen unter bestimmten Voraussetzungen von der dadurch entstehenden Mehrbelastung entlastet werden

Entlastungsmaßnahmen :

- Land- und Forstwirtschaft

- Carbon Leakage

- Risiko, dass Treibhausgasemissionen / Produktionsstätten in das Ausland verlagert werden, um Produktionskosten zu vermindern

- Um solche Verlagerungen zu vermeiden, sollen bestimmte inländische Betriebe bzw Wirtschaftszweige entlastet werden

- Begünstigte Wirtschaftszweige sowie Ausmaß der Entlastung werden in Anlage 2 zu NEHG geregelt (Ist Wirtschaftszweig nicht angeführt, kann auf Anregung der WKÖ eine nachträgliche Anerkennung erfolgen nach entsprechender Prüfung durch Ministerium)

- Berechnung der für die Entlastung maßgeblichen Emissionsmenge —

- Menge an Energieträgern multipliziert mit dem für Handelsperiode gültigen Brennstoff-Benchmark (lt EU-Emissionshandelsrichtlinie) —

- Detaillierte Regelung soll in Verordnung erfolgen - Gewährte Entlastung ist nachweislich zu 80% bzw in Einführungsphase zu 50% in Klimaschutzmaßnahmen im Unternehmen zu investieren

- zB Maßnahmen gemäß Energieeffizienzgesetz - Härtefallmaßnahmen

- Betrifft Unternehmen, bei denen der Anteil der Kosten für Energieträger nach dem nationalen Emissionszertifikatehandel besonders hoch ist

- Energiekostendimension — Soweit Kosten für Energieträger mehr als 15 Prozent der betriebswirtschaftlichen Gesamtkosten ausmachen

- Zusatzkostendimension — Soweit Anteil der Zusatzkosten an der Bruttowertschöpfung mehr als 15 Prozent beträgt

- Unternehmen welche Entlastung erhalten, müssen Energieaudit durchführen und überwiegende Investition in Klimaschutzmaßnahmen

Entlastung ausschließlich aufgrund einer Maßnahme möglich Derzeitiges System der Vergütung im Bereich Energieabgaben (zB für Mineralölsteuer, Erdgasabgabe) bleibt parallel dazu bestehen.

Position der WKÖ

Es ist zentral, dass der Wirtschaftsstandort und die Attraktivität des Standortes nicht unter der CO2-Bepreisung leiden:

- Der Verwaltungsaufwand bei der Umsetzung muss so gering wie möglich gehalten werden. Die WKÖ sollte bei der Erarbeitung der Umsetzungsrechtsakte eng eingebunden werden.

- Angemessene Entlastungsmaßnahmen müssen mit der Einführung der CO2-Bepreisung einhergehen. Dies ist derzeit nicht der Fall ist, eine Nachbesserung ist unbedingt erforderlich!

- Die WKÖ ist offen für eine europäische Lösung, in die die nationale implementiert werden kann. Erste Vorschläge seitens der EU-Kommission dazu werden grundsätzlich unterstützt.